“No esperes el momento preciso en el que el mercado esté listo para invertir. Empieza ahora. El mejor momento para sembrar un roble fue hace 20 años.” – Warren Buffett

El Dinero y su Evolución

La historia del dinero es, en esencia, la historia de la humanidad. Un reflejo de cómo las sociedades han evolucionado y encontrado formas más eficientes de intercambiar bienes y servicios. Desde los sistemas de trueque en la prehistoria hasta los tokens digitales del siglo XXI, el dinero ha sido un instrumento clave en el desarrollo económico y social.

El Trueque y las Primeras Monedas

Antes de que existiera el dinero, las economías primitivas dependían del trueque, que permitía utilizar esos bienes como dinero: una vaca=dos caballos, etc.. El sistema del trueque tiene limitaciones evidentes: no siempre coincidían las necesidades de las partes involucradas en un intercambio, lo que dificultaba el comercio.

Para superar estas barreras, las sociedades comenzaron a utilizar bienes de valor intrínseco como medio de intercambio: conchas, sal, ganado, y metales preciosos (cobre, plata, oro).

Las primeras monedas metálicas surgieron alrededor del siglo VII a.C. en Lidia (Asia Menor). Estas monedas, hechas de electro (una aleación de oro y plata), facilitaron el comercio al estandarizar el valor de los bienes.

Los fenicios, grandes comerciantes y navegantes, adoptaron rápidamente las monedas como medio de pago, extendiéndolas por el Mediterráneo y fomentando una economía más dinámica.

El Imperio Romano

El Imperio Romano marcó un hito en la historia monetaria.

Durante los primeros años de Roma, se utilizaba el trueque y las formas de dinero primitivo, como lingotes de bronce y ganado, conocidos como pecunia. En el siglo III a.C., la República Romana comenzó a acuñar monedas de bronce (as) y, más tarde, de plata (denario), que se convirtió en la moneda principal. Estas monedas tenían valor intrínseco, ya que su valor estaba respaldado por el metal del que estaban hechas.

El denario fue particularmente importante y se utilizó ampliamente en las transacciones diarias, mientras que monedas de mayor valor, como los aureus de oro, se reservaron para grandes transacciones y para el comercio con otros estados.

Roma utilizó monedas: de oro, de plata y de cobre que facilitaban el comercio dentro del vasto territorio imperial, y como herramienta de propaganda, con la imagen del emperador grabada en ellas.

La Decadencia: Inflación y guerras

Las constantes guerras agotaron los recursos, especialmente los metales preciosos necesarios para acuñar monedas de calidad. Para paliar esta situación, los emperadores comenzaron a devaluar la moneda, mezclando metales menos valiosos como el cobre con el oro y la plata. Esto provocó un aumento de la oferta monetaria sin un respaldo equivalente en valor, desatando una inflación galopante.

La pérdida de confianza en la moneda romana contribuyó al colapso económico y político del imperio. Un sistema monetario frágil, el estancamiento del comercio, propiciaron su caída.

La Edad Media: El Aislamiento y el estancamiento del comercio

Durante la Edad Media, tras la caída del Imperio Romano en el siglo V, Europa experimentó un período de aislamiento económico, cultural y político.

Este período, marcó un retroceso en las redes comerciales y en la actividad económica internacional que había caracterizado a la época romana:

-

Fragmentación del poder: El colapso del Imperio Romano provocó la fragmentación política en pequeños reinos feudales. Estos sistemas estaban basados en economías locales y autosuficientes, con poco comercio.

-

Declive del comercio a larga distancia: Las rutas comerciales que conectaban Europa con África, Asia y el Mediterráneo se debilitaron debido a la inseguridad y a la falta de infraestructuras centralizadas. El comercio internacional disminuyó drásticamente.

-

Sistemas de trueque: La falta de monedas confiables y la desaparición de la acuñación a gran escala en muchas regiones llevaron al resurgimiento del trueque como medio de intercambio en economías rurales.

-

Aislamiento cultural: La interrupción de las conexiones entre Europa y las civilizaciones avanzadas del mundo islámico y bizantino limitó el flujo de ideas, conocimientos y tecnologías

Venecia y el nuevo Orden del Dinero

Venecia fue una de las ciudades más influyentes en el resurgir del dinero y del comercio mundial durante la Baja Edad Media y el Renacimiento.

Su posición estratégica, política y su espíritu emprendedor la convirtieron en un epicentro de las finanzas, el comercio y la innovación económica, desde el siglo XII hasta el XVI, Venecia jugó un papel crucial en la creación de redes comerciales que conectaron Europa, Asia y África.

El Ducado de Oro Veneciano, introducido en 1284, se convirtió en un estándar internacional por su pureza y estabilidad. Este fue un elemento esencial para el comercio a larga distancia, ya que los comerciantes confiaban en su valor en mercados extranjeros.

Breton Woods y el gran Salto al Sistema Financiero actual

Aunque el Sistema Financiero actual nace antes, Bretton Woods (1944), propició la actual hegemonía del dólar como reserva de valor internacional y moneda de intercambio para establecer un orden económico global estable, tras la Segunda Guerra Mundial. En este sistema, el dólar estadounidense se convirtió en la moneda de reserva internacional, respaldado directamente por oro a una tasa fija de 35 dólares por onza (hoy 20 de Noviembre de 2024: 2.596$ por onza).

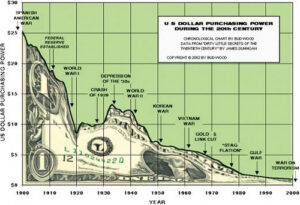

Las demás monedas principales estaban vinculadas al dólar, creando un sistema de tipos de cambio fijos que dependía de la convertibilidad del dólar en oro. Sin embargo, con el tiempo, este modelo comenzó a mostrar tensiones. La creciente demanda de dólares en la economía global superaba las reservas de oro disponibles en EEUU.

Durante las décadas de 1950 y 1960, el gasto masivo del gobierno estadounidense, impulsado por la Guerra Fría, la Guerra de Vietnam y programas sociales como la Gran Sociedad, provocó un déficit creciente. Los países extranjeros comenzaron a perder confianza en la capacidad de Estados Unidos para mantener la convertibilidad del dólar en oro. Francia, entre otros, exigió la conversión de sus reservas de dólares en oro, debilitando aún más el sistema.

En 1971, Richard Nixon tomó la decisión histórica de suspender unilateralmente la convertibilidad del dólar en oro, en lo que se conoce como el «Shock Nixon». Esta medida, temporal, acabó siendo permanente y marcó el colapso definitivo del sistema de Bretton Woods.

Desde entonces, el sistema financiero global funciona bajo un modelo de monedas fiduciarias, donde el valor de las divisas depende de la confianza en las instituciones emisoras y no de un respaldo físico como el oro.

Durante el momento entre la cumbre de Breton Woods hasta 2024, el dólar ha perdido mediante la inflación un 98% de su valor mediante la inflación.

Características del dinero

Para que una moneda o cualquier objeto sea considerado dinero y cumpla su función en una economía, debe poseer algunas características:

Generalmente aceptado: Debe ser ampliamente aceptada por las personas como medio de intercambio para bienes y servicios. La confianza en su valor y en la entidad que lo respalda es crucial para garantizar su uso.

Divisible: Debe ser posible dividirla en unidades más pequeñas sin perder su valor proporcional, para ser usado y comparado en diferentes órdenes de magnitud.

Durable e inmutable: Debe ser resistente al deterioro físico o la pérdida de valor con el tiempo. Materiales como el oro, billetes (que se pueden intercambiar en caso de deterioro), o códigos digitales en el caso de criptomonedas, garantizan su durabilidad.

Portable: Fácil de transportar y utilizar en diferentes ubicaciones. Asegura su funcionalidad tanto en mercados locales como en transacciones internacionales.

Escaso o con Oferta Limitada: La cantidad de dinero disponible debe ser limitada para mantener su valor. Si es demasiado abundante, corre el riesgo de perder valor debido a la inflación.

Uniforme Funjible y Comparable: Cada unidad debe ser idéntica a otra del mismo valor, lo que facilita su intercambio. Un billete de 20$ es lo mismo que dos billetes de $10 tienen el mismo poder adquisitivo y son indistinguibles en términos de valor.

Estable: Su valor debe mantenerse relativamente constante a lo largo del tiempo para evitar fluctuaciones que perjudiquen su uso como unidad de cuenta o medio de intercambio. La estabilidad genera confianza y fomenta su uso como reserva de valor.

Unidad de Cuenta: Debe permitir medir y comparar el valor de diferentes bienes y servicios de manera estándar y facilitar el cálculo de precios y la planificación económica y contable.

Si nos fijamos en el dinero actual, vemos que está perdiendo de manera acelerada algunas de sus características. Entre otras, ha perdido la capacidad de ser reserva de valor a medio plazo. Es el momento de cambiar. No existe mecanismo para reducir la deuda que crece más y más sin que el dinero que le respalde deje de perder valor.

El Fin del dólar y el nuevo Sistema Financiero

La combinación de desdolarización e inflación está allanando el camino para la adopción de un nuevo Sistema Financiero.

Cuando algunos amigos me dicen que Bitcoin está pensado para acabar con los Bancos Centrales, como polo de libertad, me da la risa. Bitcoin es como votar: si de verdad sirviese para cambiar algo, estaría vetado y ya no existiría.

A pesar de la creencia popular, Bitcoin no es completamente anónimo, sino que es más bien seudónimo. Esto significa que aunque no se utilicen nombres reales en las transacciones, los identificadores seudónimos (direcciones de Bitcoin) están vinculados a cada transacción y pueden rastrearse en la blockchain pública, una base de datos distribuida que registra todas las transacciones realizadas con Bitcoin. Transparencia.

Por qué Bitcoin no es anónimo: Transparencia de la Blockchain:

Todas las transacciones de Bitcoin se registran en la blockchain, lo que significa que son permanentes, públicas y accesibles para cualquier persona. Cada vez que se realiza una transacción, los detalles (incluyendo las direcciones de origen y destino, y la cantidad transferida) quedan visibles en la blockchain. Aunque las direcciones de Bitcoin son cadenas alfanuméricas que no contienen directamente nombres ni datos personales, una vez que una dirección se vincula a una identidad en el mundo real (por ejemplo, a través de un exchange que requiere verificación de identidad), todas las transacciones asociadas con esa dirección pueden rastrearse.

Si bien no hay nombres explícitos asociados con las transacciones, los investigadores pueden utilizar análisis forense de blockchain para rastrear las transacciones a lo largo del tiempo. Los puntos de entrada y salida, como cuando los usuarios convierten Bitcoin en monedas fiduciarias en exchanges, son puntos clave para identificar usuarios. Herramientas especializadas, como Chainalysis y Elliptic, son ampliamente utilizadas por entidades gubernamentales y empresas para analizar patrones de transacciones en la blockchain y rastrear movimientos de fondos, identificando posibles actividades ilegales o fraudes.

El Futuro del Dinero

La situación actual se parece a la del final del Imperio Romano, cuando la inflación y las guerras hizo que la moneda inflacionara y perdiera gran parte de su valor. La ruptura social del Imperio permitió que los pueblos fronterizos, invadieran el Imperio. Una ola de inmigración rompió el esquema social y los valores hasta ahora emblema del imperio. Les suena, ¿verdad?.

La transición hacia un sistema financiero basado en tokens digitales es inevitable. En un mundo donde la confianza en las monedas tradicionales fluctúa debido a crisis inflacionarias y geopolíticas, los activos respaldados por blockchain ofrecen estabilidad, transparencia y seguridad.

Las CBDC (Monedas Digitales de Bancos Centrales), están a la vuelta de la esquina. El dinero será trazable, digital, programable. Nos restará libertad aunque probablemente no haya alternativas válidas para el esquema actual de dinero-deuda.

ISO 20022 y Las Altcoins

Cuando nos hacen fijarnos en Bitcoin, es que el futuro ya no está ahí. La clave se llama ISO-20022, el sistema de mensajería de aplicaciones bancarias en el Sector Financiero Digital que viene, del que un puñado de criptoactivos, prestarán los raíles del futuro del dinero. No están en el foco, pero XRP, XLM, ALGO, MIOTA, HBAR… serán los nuevos Amazon o Google si el sector financiero, como parece va utilizar esos raíles para el nuevo dinero.

La privacidad en las transacciones serán cosa de criptoactivos como Monero o Zcash que sí serán privados, aunque probablemente nos lo pongan difícil en el futuro para poder utilizarlos.

El dinero, tal como lo conocemos, está evolucionando hacia un modelo híbrido en el que las monedas tradicionales coexistirán con los tokens digitales, más pronto de lo que imaginamos. Estos últimos no solo serán una herramienta de intercambio, sino también un vehículo para almacenar y multiplicar riqueza. Así como los fenicios adoptaron las monedas para transformar el comercio, nosotros estamos en el umbral de una nueva era donde los tokens digitales redefinirán la economía global.

Si no crees en crypto, creerás.